Oui, la loi de Finances pour 2024 a donné un coup de rabot aux abattements et seuils du régime micro-BIC. Oui, une proposition de loi vise à mettre un frein à la pratique du AirBnb, qui entraîne un déséquilibre toujours plus prononcé sur le marché locatif. Mais ces 2 textes ont un point commun : ils ont surtout dans le collimateur la régulation des locations meublées saisonnières, au régime micro-BIC. C’est ainsi que le LMNP en 2024 conserve toute son attractivité, si vous partez sur de la location de longue durée au régime réel !

LMNP : quel plafond en 2024 pour l’application du statut ?

Les conditions pour obtenir le statut de LMNP en 2024 ne changent pas. Pour être considéré comme un loueur en meublé non professionnel par l’administration fiscale, vous devez toujours remplir l’un des critères suivants :

- Dégager moins de 23 000 euros de recettes locatives, charges incluses, par an ;

- Ces revenus locatifs doivent être inférieurs à l’ensemble des autres revenus d’activité de votre foyer fiscal.

Si vous remplissez les 2 critères, vous êtes considéré comme un loueur en meublé professionnel (LMP). La distinction a toute son importance pour :

- Le traitement du déficit généré au régime réel ;

- Le calcul de la plus-value en cas de revente du bien immobilier, qui s’effectue sur la différence prix de cession et valeur nette comptable, laquelle réintègre les amortissements pratiqués durant la location ;

- L’application du régime des plus-values professionnelles du LMP.

Lire aussi : Comment se lancer en LMNP ?

Quelle rentabilité pour le LMNP en 2024 ?

RAS sur le rendement des LMNP en 2024. Le modèle s’avère toujours aussi rentable, grâce :

- Aux loyers plus élevés en moyenne de 20 % par rapport à la location nue ;

- À la possibilité de faire de la location longue durée, saisonnière, voire de cumuler les 2, avec une location aux étudiants pendant 9 mois et la location estivale.

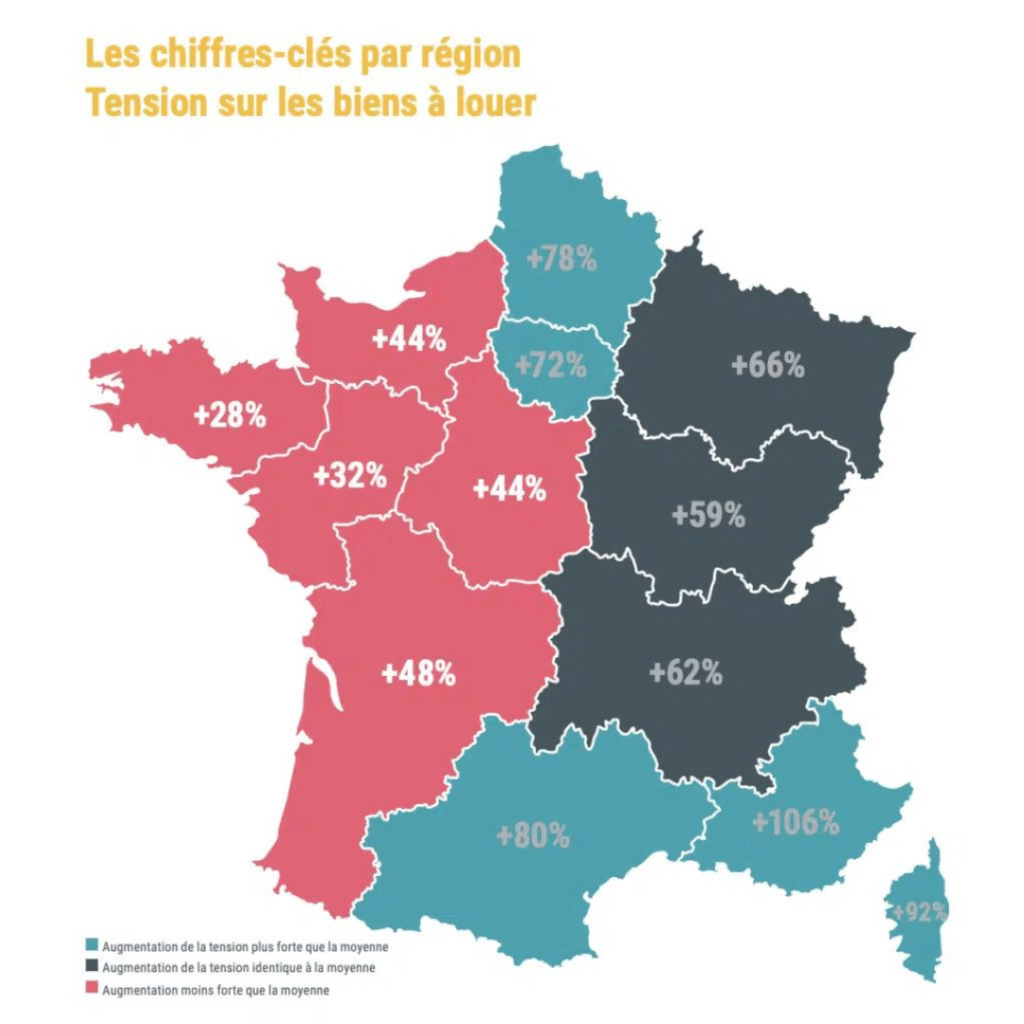

Rappelons à toutes fins utiles que la France a accueilli 100 millions de voyageurs en 2023, ce qui la place en première position des destinations touristiques mondiales. Soit un fort potentiel pour la location saisonnière, même si elle risque de perdre son attrait dans les années à venir.

S’agissant de la location longue durée, elle vous fait bénéficier d’avantages fiscaux non négligeables : un abattement plus généreux en régime micro-BIC qu’en micro-foncier (location vide) et la possibilité de déduire l’intégralité de vos charges et de pratiquer des amortissements au régime réel, afin de créer un déficit.

Lire aussi : Qu’est-ce qu’un bon rendement locatif pour votre investissement ?

Quelle est la fiscalité du LMNP en 2024 ?

Le régime réel d’imposition du LMNP reste le même en 2024, les changements se situant au niveau du régime micro-BIC et pour les locations touristiques. Adoptés pour certains par erreur, ces aménagements rendent le texte final peu lisible et susceptible d’interprétations.

Les plafonds et abattements du régime micro-BIC

Avant l’adoption de la loi de finances de 2024 par le gouvernement, le régime micro-BIC s’appliquait de plein droit au lancement de l’activité de LMNP et jusqu’à un plafond de :

- 77 700 euros pour la location meublée classique et les meublés de tourisme non classés ;

- 188 700 euros pour les meublés de tourismes classés et chambres d’hôtes.

Par ailleurs, l’ancienne rédaction de l’article 50-0 du Code général des impôts (CGI) prévoyait 2 abattements sur les recettes locatives, pour tenir compte des charges, avant application du barème progressif de l’impôt sur le revenu et taxation aux prélèvements sociaux de 17.2 % :

- 50 % pour la location meublée longue durée et les meublés de tourisme non classés (30 % en location nue) ;

- 71 % pour les meublés de tourisme classés et chambres d’hôtes.

Lire aussi : Quels sont les inconvénients du classement du meublé de tourisme ?

Changements du plafond et de l’abattement LMNP 2024 pour les meublés de tourisme non classés

La loi de Finances pour 2024 adopte plusieurs mesures :

- Le plafond LMNP 2024 des meublés de tourisme non classés passe à 15 000 euros de recettes locatives (amendement du Sénat) ;

- L’abattement pour cette catégorie de locations passe de 50 % à 30 % (idem) ;

- Un abattement supplémentaire de 21 % est prévu pour le meublé de tourisme classé en zone rurale, lorsque les loyers perçus n’excèdent pas 15 000 euros (soit 92 %).

Problème : l’article 50-0 du CGI actuellement en vigueur ne reprend pas la distinction introduite par les Sénateurs entre meublés de tourisme classés et non classés, en zone rurale ou non. Dès lors, il serait théoriquement possible d’appliquer le nouveau plafond et le nouvel abattement à l’une ou l’autre de ces catégories de locations (voir cet article pour plus de précisions).

Face à ce cafouillage rédactionnel, le fisc a décidé de faire preuve de tolérance pour la déclaration 2024 des loyers de 2023 et de proposer aux loueurs de meublés de tourisme non classés de choisir entre les dispositions antérieures et actuelles (plafond à 77 700 euros ou à 15 000 euros, 50 % ou 30 % d’abattement).

À savoir : le meublé de tourisme est un logement loué dans son intégralité, sans la présence du propriétaire bailleur, à une clientèle de passage, qui n’y élit pas résidence principale, pour une durée maximale de 90 jours avec le même preneur.

Le régime réel du LMNP en 2024 : inchangé

En 2024, le LMNP au régime réel peut toujours :

- Déduire toutes les charges d’exploitation qu’il a engagées au titre de l’année en cours, comme les intérêts d’emprunt ou les primes d’assurance, dès lors qu’il conserve les justificatifs ;

- Pratiquer des amortissements sur le bâti, les meubles et les travaux d’un montant supérieur à 600 euros.

Si ses charges sont supérieures à ses revenus locatifs, le loueur génère un déficit reportable sur les BIC de location meublée pendant 10 ans. À la clé, la possibilité de réduire, voire d’effacer la taxation sur les loyers !

Une stratégie devra toutefois être mise en place pour permettre d’échelonner les charges et le report des amortissements non consommés pour conserver cet avantage fiscal le plus longtemps possible.

La taxation sur les plus-values du LMNP en 2024 : inchangée

On la croyait sur le point d’être remaniée, mais la loi de Finances pour le LMNP pour 2024 n’a rien changé à la taxe sur les plus-values des LMNP.

Le calcul de la plus-value s’effectue toujours sur la différence entre prix de vente et prix d’achat, sans réintégration des amortissements.

La taxation s’effectue au taux de 19 % pour l’IR et de 17.2 % pour les prélèvements sociaux, après abattement pour durée de détention.

À savoir : vous devez conserver votre logement pendant 22 ans pour être exonéré d’IR, pendant 30 ans pour être également exonéré de prélèvements sociaux.

LMNP et loi de Finances 2024 : que prévoit-elle ?

La loi de Finances pour 2024 a été promulguée le 29 décembre 2024. C’est désormais une proposition de loi (Le Meur), dans la lignée de celle que l’on surnommait loi Anti Airbnb, qui fait la navette au Parlement.

Les Sénateurs l’ont modifié en mai 2024 et le texte sera bientôt soumis à une commission mixte paritaire. En attendant la suite du feuilleton, voici les principales mesures adoptées par les Sénateurs :

- L’abattement du régime micro-BIC pour les meublés de tourisme classés passera à 50 %, dans la limite de 77 7000 euros, dès 2025. ;

- L’abattement du régime micro-BIC passera en 2025 à 30% pour les meublés non classés, dans la limite de 23 000 euros de chiffre d’affaires annuels ;

- La déclaration préalable avec enregistrement devient obligatoire pour tous les meublés de tourisme, qu’ils soient classés ou non. Le loueur doit indiquer si le logement constitue sa résidence principale. L’objectif de cette mesure est de disposer d’une meilleure visibilité sur le parc locatif touristique et de contrôler le bon respect par le loueur des règles applicables aux locaux à usage d’habitation ou aux ERP (si le logement permet d’accueillir plus de 15 personnes) ;

- Les communes ayant adopté un règlement sur le changement d’usage des locaux pourront, à partir du 15 septembre 2024, élargir le régime du changement d’usage à tous les locaux qui ne sont pas à usage d’habitation (bureaux transformés en locaux touristiques, par exemple) ;

- La validité du numéro de déclaration (5 ans) peut être suspendue par la mairie si les informations données sont erronées ou incorrectes, avec possibilité de prononcer une amende administrative de 20 000 euros ;

- De nouvelles exigences de performance énergétique pour les meublés de tourisme à l’horizon 2034, qui devront être classés A à D par le diagnostic de performance énergétique (DPE).

Vous l’avez compris, les locations saisonnières et le régime micro-BIC sont dans le viseur des parlementaires, mais les avantages fiscaux du statut restent inchangés pour la location en longue durée au régime réel.

Pour concrétiser votre projet immobilier, pensez à l’investissement locatif clé en main ! Mon Majord’home vous propose une solution sur-mesure pour investir en LMNP en toute sérénité. Profitez d’une prestation personnalisée, transparente et sans frais cachés, en étant accompagné à chaque étape, de l’achat à la gestion locative.

FAQ

Quel est l’avenir des LMNP ?

Un acte authentique est un document officiel rédigé par un notaire ou une autorité publique compétente. Il garantit la véracité et la conformité des informations qu’il contient. Il est souvent utilisé dans les transactions immobilières pour sécuriser les accords entre les parties.

Est-ce la fin du LMNP ?

Non, car vous continuez à profiter de conditions fiscales avantageuses au régime réel, qui permettent de diminuer, voire de supprimer la facture fiscale sur les loyers. Les plus-values générées par le LMNP continuent d’être taxées au régime des particuliers, avec des exonérations possibles dans certaines situations, mais aussi pour durée de détention.

Quels sont les 2 régimes fiscaux possibles en LMNP ?

De plein droit, vous êtes assujetti au régime du micro-BIC au lancement de votre activité, qui continue de s’appliquer jusqu’à 15 000, 77 700 ou 187 700 euros en fonction de la nature de la location. Il vous fait bénéficier d’un abattement pour charges de 30 %, 50% ou 71 %. Plus avantageux, le régime réel vous permet de déduire vos charges d’exploitation et d’amortir le bien, le mobilier et les travaux, pour créer un déficit reportable sur les BIC de location meublée pendant 10 ans.